باستخدام مصطلحات تقنية أكثر من كتاب الفيزياء ، قد يكون من الصعب التنقل في عالم الأعمال المصرفية. استخدم هذا الدليل لصقل المصطلحات المصرفية الخاصة بك ولن تنزعج بعد الآن.

كلما تقدمت في العمر ، كلما كنت تعتقد ذلك أكثر - يجب أن تكون دروس الرياضيات في المدرسة حقًا يعلمك عن الأعمال المصرفية.

ذات يوم كنت في المدرسة ، مع والدك وأبي يعتنون بكل الأشياء المتعلقة بالمال. في المرة التالية التي تكون فيها في uni ، وفجأة يُتوقع منك إدارة أموالك على الرغم من أنك لم تتعلم شيئًا عنها مطلقًا.

إذا لم تكن متأكدًا من المصطلحات اللغوية ، فقد يكون التعامل مع البنوك والمال أصعب قليلاً من اللازم. استخدم هذه الصفحة كدليل الانتقال لجميع المصطلحات المصرفية التي يجب أن تحتاجها كطالب.

شرح المصطلحات المالية الأساسية

قبل أن نغوص في الأشياء اللحمية حقًا ، دعنا نتحقق من أننا نعرف ما تعنيه المصطلحات المصرفية الأساسية في المملكة المتحدة. سنستخدم بعضًا منها لاحقًا لوصف العبارات الأكثر تعقيدًا ، لذا يجدر بنا التأكد من أن لديك أساسًا جيدًا.

ما هو الحساب الجاري؟

الحساب الجاري هو متجر شامل لإدارة أموالك اليومية. سيشير إليه معظم الأشخاص فقط على أنه حسابهم المصرفي ، وعادةً ما يكون هو المكان الذي سيذهب إليه قرض الصيانة أو الراتب.

كطالب ، من المرجح أن يكون لديك حساب طالب (وحساب خريج بمجرد مغادرة الجامعة) ، ولكن هذه ليست سوى أنواع مختلفة من الحسابات الجارية .

ما هي الفائدة؟

الفائدة هي نسبة مئوية من مبلغ المال الذي يتم إضافته بعد ذلك بمرور الوقت.

عندما تقترض أموالاً من أحد المقرضين ، فهناك فرصة جيدة أن تضطر إلى سدادها بفائدة. يمكنك التفكير في الأمر على أنه وسيلة لشكر المُقرض على إعطائك المال والسماح لك بسداده على أقساط.

وبالمثل ، عندما تضع أموالك في حساب توفير ، ستربح فائدة فوقها. هذه المرة انقلبت الجداول ، ويمكنك أن ترى هذا على أنه طريقة البنك لقول "شكرًا لك" على استخدام خدماتهم.

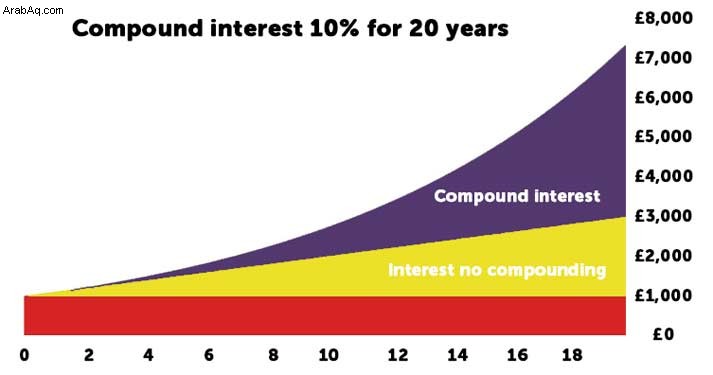

ما هي الفائدة المركبة؟

سواء كنت تقترض أو تدخر ، ستصادف على الأرجح عبارة "الفائدة المركبة". على عكس الفائدة العادية (التي تستند فقط إلى نسبة مئوية من المبلغ الأصلي للمال) ، تمثل الفائدة المركبة أيضًا الأموال المضافة عن طريق أقساط الفائدة السابقة .

من المحتمل أن يتم شرح الفائدة المركبة بشكل أفضل باستخدام مثال ، لذلك دعونا نعطيها كسرًا.

تخيل أن لديك 1،000 جنيه إسترليني وأضفت فائدة بنسبة 5٪ - سيكون لديك الآن 1،050 جنيهًا إسترلينيًا.

تقدم سريعًا إلى المرة التالية التي يتم فيها إضافة الفائدة ، وبدلاً من مجرد الحصول على 5٪ من المبلغ الأصلي (50 جنيهًا إسترلينيًا) ، ستربح أيضًا 5٪ على 50 جنيهًا إسترلينيًا من الفائدة المضافة في المرة الأخيرة (2.50 جنيه إسترليني). هذا يعني أن مقدار الفائدة المضافة سيزداد مع كل قسط.

باختصار ، هذا هو مبدأ الفائدة المركبة: إضافة نسبة مئوية .

إذا وجدت فائدة مركبة حقًا ... حسنًا ، مثير للاهتمام ، اكتشف المزيد في قائمة الدروس المالية التي كان يجب أن تدرسها في المدرسة.

ما هو السحب على المكشوف؟

السحب على المكشوف يشبه المخزن المؤقت المرتبط بحسابك الجاري ، مما يمنحك بعض المال فقط في حال استخدمت كل ما يخصك.

قد يتم تحصيل رسوم أو فائدة (أو كليهما) من قبل البنك الذي تتعامل معه لإدخال السحب على المكشوف. لذلك من المهم أن تحافظ على أموالك المالية ولا تذهب بعيدًا في السحب على المكشوف.

غالبًا ما تأتي الحسابات المصرفية للطلاب مع سحب على المكشوف بدون فوائد ، والتي (كما يوحي الاسم) تسمح لك باستخدام مبلغ معين من السحب على المكشوف دون دفع فائدة. قد يكون السحب على المكشوف أيضًا بدون رسوم ، مما يعني أنه لن يتم محاسبتك على استخدامه.

يتمثل الجانب الأساسي الأخير لعمليات السحب على المكشوف في إمكانية تقسيمها إلى قسمين:

- السحب على المكشوف المخطط - تُعرف هذه أيضًا باسم السحب على المكشوف المرتب ، وهي تشير إلى السحب على المكشوف الذي اتفقت عليه مع البنك الذي تتعامل معه. عند تأكيد ذلك معهم ، ستوافق أيضًا على أي معدلات فائدة أو رسوم مرتبطة بالسحب على المكشوف المخطط له.

- السحب على المكشوف غير المخطط له - يتم تشغيل السحب على المكشوف غير المخطط له أو غير المنظم عندما تتجاوز مخصص السحب على المكشوف المخطط له. في هذه المرحلة ، من المحتمل أن يتم تحصيل رسوم وأسعار فائدة أعلى منك ، لذا تجنب ذلك إن أمكن.

إذا كان لديك المزيد من الأسئلة حول السحب على المكشوف ، أو إذا كنت تسعى للحصول على بعض النصائح حول كيفية استخدامها بأمان ، فاقرأ دليلنا حول السحب على المكشوف.

ما هو الائتمان؟

الائتمان عبارة تُستخدم جنبًا إلى جنب مع الكثير من الكلمات الأخرى (مثل بطاقة الائتمان أو التصنيف الائتماني) ، ولكن يمكن استخدامها بمفردها بإحدى طريقتين:

- ليكون "في وضع الائتمان" يعني أن لديك أكثر من 0 جنيه إسترليني في حساب معين. سترى هذا في حسابك الجاري إذا لم تكن مكشوفًا ، أو في فاتورة إذا دفعت زائدة عن غير قصد (بمعنى أن حسابك مع تلك الشركة دائن ، لأنه يحتوي على أموال أكثر مما تحتاج إليه).

- للحصول على رصيد يعني أنك اقترضت المال من المقرض.

ما هو الخصم؟

أن تكون "مدينًا" يعني أنك مدين بالمال. مرة أخرى ، قد ترى هذا في الفاتورة إذا لم تدفعها بعد. يمكنهم وصف حسابك على أنه مدين بقيمة 70 جنيهًا إسترلينيًا ، مما يعني أنه يتعين عليك دفع 70 جنيهًا إسترلينيًا لهم.

ما الفرق بين بطاقات الائتمان والخصم؟

بطاقة ائتمان هي في الأساس طريقة متفق عليها لاقتراض الأموال على أساس ثابت. هذا لا يعني أنه ليس لديك أموالك الخاصة لإنفاقها - هذا يعني فقط أنك تؤخر النقطة التي تستخدم فيها الخاص بك المال.

للأسف ، سيتعين عليك سداد الأموال التي أنفقتها على بطاقة الائتمان ، مع إضافة الفائدة أيضًا.

إذا كنت تريد في أي وقت التخلص من بطاقة الائتمان ، فيمكنك إلغاؤها بسهولة إلى حد ما. لكن تذكر أنك ستحتاج إلى سداد أي ديون مستحقة على البطاقة قبل أن يتم تصويرها بالكامل!

بطاقة سحب آلي هي بطاقة تتيح لك الوصول إلى الأموال الموجودة في حسابك الجاري. عند استخدام بطاقة الخصم ، فأنت إما تنفق أموالك أو تنغمس في السحب على المكشوف.

شرح المصطلحات المالية الأكثر تعقيدًا

حسنًا ، لقد غطينا الأساسيات. الآن دعونا نلقي نظرة على بعض المصطلحات الأكثر تعقيدًا.

ما هو الخصم المباشر؟

إذا كنت مسؤولاً في أي وقت عن سداد قيمة عقد الهاتف الخاص بك ، فمن المحتمل أن تكون قد دفعت عن طريق الخصم المباشر. في الواقع ، يمكن دفع معظم الفواتير العادية بهذه الطريقة.

يعني إعداد الخصم المباشر أنك طلبت من البنك الذي تتعامل معه دفع الأموال إلى مؤسسة معينة على أساس منتظم (غالبًا في يوم محدد كل شهر). قد يكون المبلغ هو نفسه في كل مرة ، ولكن يمكن أن يتغير عندما يكون ذلك مناسبًا (كان علينا جميعًا دفع ثمن تجاوز البيانات المسموح بها).

يتم التحكم في الخصم المباشر بواسطة المؤسسة التي تدفع الأموال إليها . يقومون بإعدادها ، ويتحكمون في مقدار الدفع وعدد المرات التي تدفعها لهم. هذا مجرد سبب واحد من بين العديد من الأسباب التي تجعلك تتحقق بانتظام من كشف حسابك المصرفي ، فقط للتأكد من عدم تحميلك نفقات زائدة.

على الرغم من أن عمليات الخصم المباشر تتحكم فيها المؤسسة التي يتم الدفع لها ، إلا أنه يمكنك إلغاؤها في أي وقت - ولكن لا تتوقع أن تستمر الشركة في تقديم الخدمة إذا توقفت عن منحهم المال.

ما هو الأمر الدائم؟

الأوامر الدائمة مشابهة جدًا للخصم المباشر ، ولكن مع وجود بعض الاختلافات الرئيسية. أولاً ، بخلاف عمليات الخصم المباشر (التي يتحكم فيها المستلم) ، تتحكم أنت في الأمر الدائم . أنت تقوم بإعداده ، وتتحكم في مقدار الدفعات ومدى تكرارها.

الاختلاف المهم الآخر هو أن الأمر الدائم سيكون دائمًا بنفس المبلغ من المال . يمكنك اختيار تغيير المبلغ ، ولكن سيكون هذا تغييرًا دائمًا - إذا كنت تريد تحويل رقم مختلف كل شهر ، فمن المحتمل ألا يكون الأمر المستديم مناسبًا لك.

تعتبر مدفوعات الإيجار مثالًا رائعًا على الوقت الذي يجب فيه استخدام الأمر الدائم. يُدفع الإيجار عادةً على أقساط متساوية كل أسبوع أو شهر ، وعادةً في نفس اليوم.

من خلال إعداد أمر دائم ، يمكنك التأكد من دفع إيجارك دون الحاجة إلى تذكر القيام بذلك (على الرغم من أنه سيتعين عليك التأكد من وجود أموال كافية في حسابك!).

ما هي درجة الائتمان؟

ببساطة ، درجة الائتمان الخاصة بك (يشار إليها أيضًا باسم "التصنيف الائتماني") تقرر مدى سخاء المقرض عندما يمنحك المال.

سيؤثر ذلك على المبلغ الذي يقرضونه لك (إن وجد) بالإضافة إلى مقدار الفائدة التي ستدفعها ، لذلك من المهم للغاية أن تحاول الحفاظ على درجة ائتمانك جيدة قدر الإمكان.

ما هو الضامن؟

عندما تقترض أموالًا من أحد المقرضين أو توقع عقدًا لتسديد مدفوعات منتظمة (مثل عندما توافق على استئجار عقار) ، سيُطلب منك عادةً تقديم ضامن.

الضامن هو في الأساس شبكة الأمان الخاصة بك . يُتوقع منهم سداد مدفوعات لك عندما لا تستطيع ذلك ، لذلك سيحتاجون إلى تأمين أنفسهم ماليًا - أو على الأقل ، الحصول على درجة ائتمان جيدة.

حاول أن تفكر في الضامن على أنه نوع من التأمين:آمل ألا تحتاج إليه أبدًا ، ولكن الجميع أكثر سعادة بمعرفة أنهم موجودون على سبيل الاحتياط.

ما هو ISA؟

الاختصارات موجودة في كل مكان في مجال التمويل ، وهذه واحدة من الأسماء الكبيرة. ISA (حساب التوفير الفردي) هو حساب توفير يسمح لك بتخزين الأموال دون الحاجة إلى دفع ضريبة على الفائدة المكتسبة.

إن الطبيعة المعفاة من الضرائب للمعايير الدولية لمراجعة الحسابات هي السبب في أنها كانت تاريخياً وسيلة شائعة للغاية لتوفير مبالغ أكبر من المال. ومع ذلك ، في عام 2016 ، تم تغيير القانون للسماح لنسبة كبيرة من السكان بتوفير المال في حساب التوفير العادي دون دفع ضريبة على الفائدة.

إذا لم تكن قد قمت بذلك بالفعل ، فإننا نوصي بالنظر في الحصول على شهادة ISA Lifetime (LISA) - يمكنك الحصول على مكافأة بنسبة 25٪ على مدخراتك من الحكومة ، تصل إلى 1000 جنيه إسترليني سنويًا.

شرح أكثر المصطلحات المالية تعقيدًا

حسنًا ، سوف نعترف بذلك - فهذه ليست الأكثر شروط مالية معقدة هناك. لكنها الأكثر تعقيدًا والتي يجب أن تقلق بشأنها كطالب.

قبل أن نبدأ ، كتحذير فقط ، سننظر في AER ، أبريل و EAR . كل هذه تبدو متشابهة إلى حد كبير - كلها اختصارات ، وكلها تحتوي على A و R بداخلها.

علاوة على ذلك ، فإنهما متشابهان جدًا. لكنهم يفعلون أشير إلى أشياء مختلفة ، لذلك يجدر بك أن تدور حول ما تعنيه.

حسنًا ، إذا كنت تعتقد أنك مستعد ، فلنتعمق في هؤلاء الأولاد السيئين.

ما هي أسعار الفائدة الثابتة والمتغيرة؟

عندما تقترض أو توفر المال ، سيتم إخبارك ما إذا كانت تخضع لفائدة ثابتة أو متغيرة. فيما يلي نظرة عامة سريعة على ما تعنيه هذه المصطلحات:

- معدل فائدة ثابت - لا تتغير هذه الأسعار طوال مدة الاتفاقية ، والتي قد تكون فترة السداد أو الوقت الذي تحتفظ فيه بأموالك في حساب التوفير.

- معدل فائدة متغير - هذا يعني أن سعر الفائدة يمكن (وربما سيتغير) بمرور الوقت ، غالبًا بما يتماشى مع مقاييس التضخم ، مثل RPI (مؤشر أسعار التجزئة).

كما يوضح دليلنا لسداد قروض الطالب ، تتراكم الفائدة على قرض الطالب الخاص بك بمعدل متغير وفقًا لمعدل RPI.

ما هو RPI؟

يرمز RPI إلى مؤشر أسعار التجزئة ، وهو مقياس للتضخم. في النهاية ، يتتبع التغييرات في سعر "سلة" مجموعة من العناصر التي يشتريها المستهلكون بانتظام.

ستظل بعض الأشياء ، مثل الحليب والخبز ، دائمًا في "السلة" ، في حين أن أشياء أخرى ، مثل الجن ، ستأتي وتذهب بناءً على الشعبية. بمرور الوقت ، يتم استخدام التغييرات في أسعار العناصر في "السلة" لتحديد معدل حدوث التضخم.

في العادة ، لا داعي للقلق أيضًا الكثير عن RPI - ولكن كما قلنا أعلاه ، يتراكم قرض الطالب الخاص بك بمعدل يمكن أن يتأثر بـ RPI.

ما هو AER؟

يرمز AER إلى المعدل السنوي المكافئ - سعر الفائدة الرسمي لحساب التوفير. يمثل هذا مقدار الفائدة التي سيتم دفعها على مدار العام ، ويسمح بإجراء مقارنة سهلة بين حسابات متعددة (خاصة وأن الحسابات المختلفة قد تدفع فائدة على فترات متفاوتة).

يمكن أيضًا الإعلان عن الفائدة على حساب التوفير كـ السعر الإجمالي . الاختلافات المحددة بين الإجمالي و AER لا تستحق الفهم حقًا ، ولكن جوهرها هو أن AER تأخذ في الاعتبار الفائدة المركبة ، في حين أن الإجمالي لا.

عندما يتم دفع الفائدة على الحساب سنويًا ، يجب أن يكون السعر الإجمالي و AER هو نفسه ، لأنه لا توجد فائدة مركبة. إذا تم دفع الفائدة شهريًا ، فستكون AER أعلى قليلاً من المعدل الإجمالي لأنها تمثل الفائدة المكتسبة على الفائدة الحالية (على سبيل المثال ، 5٪ مكتسبة من المبلغ الأولي ، بالإضافة إلى 5٪ على 5٪ تم اكتسابها الشهر الماضي) .

الشيء الوحيد الذي تحتاجه يجب أن تتذكر أنه يجب عدم مقارنة معدل AER بالمعدلات الإجمالية مطلقًا . تعد معدلات AER والمعدلات الإجمالية شيئًا مختلفًا ، لذا يجب مقارنة AER بـ AER فقط ، و الإجمالي مع الإجمالي .

ما هو أبريل؟

APR تعني معدل النسبة السنوية. يشير هذا إلى السعر الرسمي الذي تقترض به الأموال بما في ذلك أي رسوم مرتبطة ، بشكل أساسي يعطي صورة كاملة عن مقدار تكلفة الدين.

من المهم أن تتذكر أن أبريل / نيسان لا يساوي بالضرورة سعر الفائدة ، حيث يشمل أيضًا الرسوم. على سبيل المثال ، إذا اقترضت أموالًا بمعدل 11٪ APR ، فقد يكون لديك معدل فائدة 9٪ ، بالإضافة إلى رسوم إضافية تعادل 2٪ إضافية.

يبدو هذا معقدًا ، لكنه يسمح بإجراء مقارنة عادلة بين المقرضين (وإلا فيمكنهم الإعلان عن سعر فائدة منخفض ، لكنهم سيحملون رسومًا إضافية في الأعلى لجعله أكثر تكلفة من قرض آخر بمعدلات فائدة أعلى).

ما هو APR التمثيلي؟

من المحتمل أنك سمعت "APR التمثيلي" يتم تفجيره بسرعة عالية من خلال التعليق الصوتي على إعلان للحصول على قروض. هذا مجرد دليل يعتمد على حقيقة أن 51٪ على الأقل من المتقدمين الناجحين سيحصلون على السعر المعلن عنه ، بينما الآخر (على الأكثر) 49٪ يمكن أن يحصلوا على معدل أعلى.

هناك تحذير مهم آخر لمعدل أبريل (نيسان) وهو أنك قد لا تدفع أبدًا لمعدل أبريل / نيسان المُعلن عنه .

سيحاول المقرضون غالبًا إغرائك من خلال تقديم معدل فائدة سنوية أقل لفترة زمنية معينة في بداية فترة السداد (دعنا نسمي هذا APR1). بعد مرور هذا الوقت (عادةً ما يكون قصيرًا جدًا) ، سيزداد معدل الفائدة السنوية (إلى ما نسميه APR2) لبقية أقساط السداد الخاصة بك.

نظرًا لأنه سيكون لديك نوعان مختلفان من معدل الفائدة السنوية خلال فترة الاقتراض ، فسوف يعلن المُقرض عن الرقم المتوسط بشكل أساسي لما سيكون معدل الفائدة السنوية (APR) حتى تسدد أموالك. نظرًا لأنه من المحتمل أن يكون لديك APR1 لفترة أقصر بكثير من APR2 ، فإن متوسط APR سيكون أقرب بكثير إلى APR2.

بعبارات بسيطة ، يمكن أن يكون معدل النسبة المئوية السنوية المُعلن عنه في بعض الأحيان مجرد متوسط النسبة المئوية السنوية ، مع كون غالبية فترة السداد الخاصة بك بمعدل أعلى قليلاً. مرة أخرى ، بينما هذا يبدو معقدًا ، فإنه يجعل من السهل حساب ومقارنة التكلفة الإجمالية للاقتراض!

ما هو EAR؟

أخيرًا وليس آخرًا ، لدينا EAR - المعدل السنوي الفعال.

إن EAR في الواقع مشابه جدًا لـ APR ، ولكن بينما يتم استخدام APR فقط للإشارة إلى المنتجات التي تقرض المال حصريًا (مثل قرض أو رهن عقاري) ، يتم تطبيق EAR عندما تتحدث عن منتج يمكن أن يكون أيضًا في الائتمان (مثل الحساب الجاري).

من المرجح أن ترى استخدام EAR لوصف الفائدة على السحب على المكشوف. يتم احتساب معدل العائد على الأرباح باستخدام ثلاثة عوامل:الفائدة التي يتم تحصيلها في حالة السحب الزائد ، وعدد مرات تحصيل الفائدة ، وتأثير الفائدة المركبة على دينك.

مرة أخرى ، إذا تعمقت في هذا الأمر ، يمكنك أن تضيع. كل ما تحتاج حقًا أن تتذكره حول EAR هو ما تشير إليه ، وما تشكلت ، وأنها لا تشمل رسوم السحب على المكشوف .

هل أنت حريص على معرفة المزيد عن أموالك؟ اقرأ دليلنا الذي يكشف زيف الخرافات الكبيرة حول تمويل الطلاب.